中国“新财富建造者”的崛起

猜你喜欢:tissot官网情侣手表、tissot天梭情侣、手表保养一次多少钱

中国的“新财富建造者”已经崛起,他们的收入在增加,眼界在扩展,越来越懂奢侈品,并且会为自己热衷的品牌埋单。对于奢侈品品牌而言,只要精耕细作就会有回报。

《财富》(中文版)--今年第一季度,顶级手表品牌理查德·米勒(Richard Mille)发现,相比去年第一季度,销售收入增长了70%以上。美国的轻奢品牌蔻驰(Coach)也透露,2016年计划新开20到25家店铺,虽然也会关闭一些,但是店铺的数量会保持净增长。《财富》(中文版)发现,在过去的一年里,中国奢侈品市场已经结束了野蛮生长的年代,奢侈品品牌们正在萌发出新的生机。

对此,《财富》(中文版)杂志进行了“2016中国奢侈品品牌问卷调查”,于《财富》(中文版)读者数据库中抽出45,000位高级行政人员作为问卷发放对象,得到了1,685份有效反馈,反馈率为3.47%。通过对调查结果的汇总分析,我们希望从中找寻中国中产阶级和富裕消费者的奢侈品消费规律,探寻行业趋势。

在结束了10年的高增长之后,中国奢侈品市场已经恢复理性。理查德·米勒的中国区总经理张楠对《财富》(中文版)表示:“我们看到了一个好的现象,即中国的奢侈品市场正在洗牌。这是一种理性的回归,能够让真正懂得经营、具有品牌价值的奢侈品获得增长,相反淘汰一些并不那么优质的品牌。”

在他看来,奢侈品消费者在回归理性的过程中,蕴藏了巨大的机会。“中国奢侈品市场迟早会变成理性市场。”他举例说,前几年的腕表市场,任何不知名的品牌都会卖,让人匪夷所思。

更何况中国奢侈品市场依旧巨大:《华尔街日报》称,五年内中国的富裕阶层资产规模将拥有美国富裕人群资产的两倍。花旗银行统计称,基于中国庞大的人口和经济增长,到2020年,中国拥有10万美元至200万美元人群的金融资产总和将达到美国的两倍。这些新的富裕阶层被称为“新财富建造者”(New Wealth Builders),他们将为世界经济的增长起到重要作用。

2012年之前是奢侈品在中国的黄金岁月。很多品牌都取得了两位数的高增长,有的增长达到100%以上。很多品牌看到了一线城市强劲的发展态势,开始讨论“如何下沉到二三线城市”。

“之前的消费者对于奢侈品没有免疫力,而现在经过品牌洗脑后,任何品牌都要做自己擅长的事情,而不是因为中国市场巨大,做不是自己分内的事情。”张楠表示。

事实也是如此,一些品牌关掉了那些本不应该开出的店铺,是顺理成章的选择。粗放性增长不再,只有精细化运作才能够生存下去。

这也告诉奢侈品品牌的经营者:中国奢侈品市场依旧巨大。经营者面临的挑战是,如何更聪明地经营自己的品牌,让巨大的市场变成实实在在的销售收入。

标志性的事件是,2015年春天,法国奢侈品品牌香奈儿(Chanel)宣布在中国境内降价,以打击长久以来的代购灰色市场,把中国人的奢侈品消费留在国内,提高在中国的服务水平。这应该说是一种聪明的做法。

不少品牌都响应了这一策略。品牌们开始思考,如何在中国境内把服务做得更加精细,给顾客更好的体验,以赢得他们—而不是像以往那样以快速销售为目标。

与此同时,品牌们对那些最优质的店铺投入更多。恒隆地产的主席陈启宗同样说过,在上海恒隆广场,最近几年,有好几个最顶级的品牌,几乎同时要求扩大店铺面积,或者跨越更多的楼层。

一些奢侈品店铺原来只是跨越了两个楼层,在一步步的扩张之后,跨越了整整四个楼层,可谓当之无愧的旗舰大店。

这意味着,那些强大的品牌将占据更多的优质空间,而那些经营不善的品牌将被挤出最好的购物中心。北京SKP、上海恒隆广场、杭州大厦,这些全国销量最高的购物中心都在上演着类似的情况。比起奢侈品同行,LVMH集团在困难的情况下仍然保持稳定。2015年,LVMH集团的总收入达到了357亿欧元,同比增长16%。

面对新的市场挑战,奢侈品品牌们都在积极应对,以求在理性中继续获得增长。

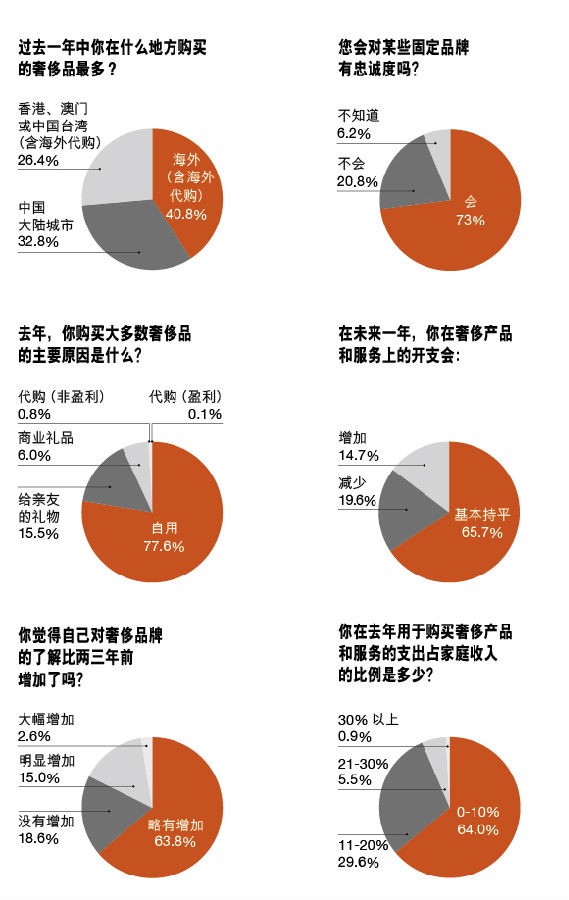

《财富》(中文版)研究发现,2016年“受访者购买奢侈品最多的地方”分别为中国大陆城市(32.8%)、港澳台地区(26.4%)和海外(40.8%)。在中国大陆城市购买奢侈品的比例环比降低,相较2015年的36.2%降低了3.4个百分点;港澳台地区,比2015年的31.8%下降了5.4个百分点;而海外购买大幅提升,相比2015年的32.1%,今年增长了8.7个百分点。

海外购买奢侈品的比率持续上升,与中国持续增长的庞大出境旅游人群密不可分。2015年,国内出境游总人数超过了1.2亿人次,出境游规模连续三年排名世界第一,虽然增速有所放缓,但主要是因为港澳游的降温,剔除港澳游之后的出境游仍然保持着高速增长态势。

值得注意的是,随着居民收入水平提高、欧元贬值、签证放宽、国内休假制度完善,欧洲游呈现出爆发态势。2015年,国内去往德国、意大利、法国的游客人次分别同比增长了70%、41%、48%,远远超出前五年的每年20%左右的增长率。如果不是去年11月巴黎恐怖袭击以及难民潮带来的影响,增幅可能更大。美国及澳大利亚游客的人次则继续保持较快增长,年增速维持在20%左右。

《奢侈态度》一书的作者王迩淞认为,有机会去欧洲旅游的人,都有着一定的消费能力,他们选择在欧洲购买奢侈品也是理所当然的。“海外购物增长,是对中国消费者在此前相当长的一段时间里无法出国的爆发。”他说。

作为比较,最近三年,中国消费者在港澳台购买奢侈品呈现出逐年下降的趋势,2014年为32.8%、2015年为31.8%,今年该比例则继续下降为26.4%。

港澳台地区的奢侈品消费下降

至于港澳台地区的奢侈品消费下降,分析人士指出,主要有三个原因:首先,2012年以来强力反腐措施导致政府、国企的官员对于展示、购买奢侈品心存忌惮,而这些人正是香港奢侈品销售高速增长的动力之一;第二,货币大幅贬值的国家如日本、韩国成为了中国消费者更愿意选择的目的地;第三,香港的部分居民与大陆游客关系紧张,导致大陆游客减少赴港旅游。

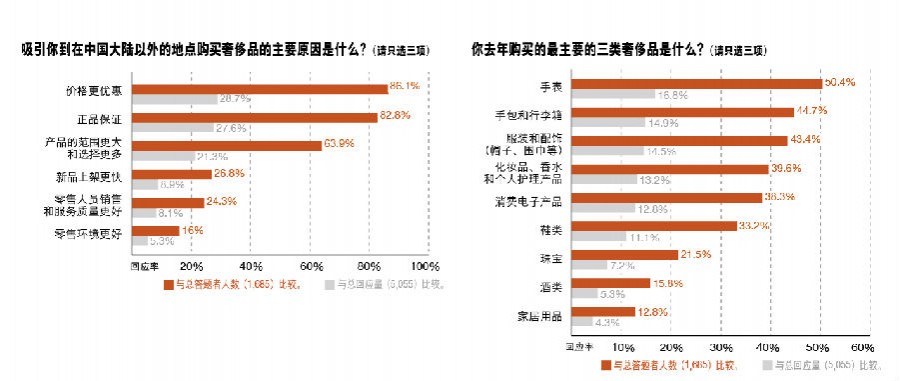

在今年“中国大陆以外地点购买奢侈品”的主要原因调研当中,“价格更优惠”(86.1%)、“正品保证”(82.8%)、“产品的范围更大和选择更多”(63.9%)这三项依旧成为主力。

这是源于假货、超A商品一度泛滥中国奢侈品市场,其中B2C电商平台、奢侈品垂直电商、微商等新兴渠道成为了假货的重灾区,这让多数中国消费者望而却步。其他选项还包括“新品上架更快”(26.8%)、“零售人员销售和服务质量更好”(24.3%)、“零售环境更好”(16%)。

中国奢侈品电商寺库的首席执行官李日学认为,中国奢侈品市场洗牌的过程当中,一些不具备购买力的消费者并不是真正的奢侈品消费主流。实际上在“微商”、“淘宝”这些平台上的购买行为可以认为是“故意为之”。“6,000元的包,卖600元,还有人买,显然这些消费者并不是想买正品。”这些人的行为在客观上培育了中国的假货市场,但是从积极层面来看,他们也并非奢侈品品牌希望获取的人群。在品牌忠诚度方面,有72.9%的人对品牌有一定的忠诚度和自己的偏好,与2015年的72.2%相比有0.7%的提高。

另外一项调研指出,相比香港和新加坡,中国消费者的品牌忠诚度更高。有72%的中国消费者认为,自己忠诚于某一品牌,而这个数字在香港下降到45%,新加坡则为53%;更有89%的中国消费者愿意为自己忠实的品牌花费更高的价格,而香港的这一数字为87%,新加坡为81%。

在去年购买的三类最多的奢侈品里,手表(50.4%)、手包和行李箱(44.7%)、服装和配饰(帽子、围巾等)(43.4%)名列前茅。手包和行李箱、服装和配饰(帽子、围巾等)取代了去年的消费电子产品、化妆品、香水和个人护理产品的位置,新晋成为第二、三名。鞋类(33.2%)比去年的26.1%提升了7.1个百分点,成为提升最大的奢侈品消费品类,而消费电子产品(38.3%),比去年的45.9%下降了7.6个百分点。

张楠认为,对于腕表这个品类,腕表市场的一个明显变化是:女款腕表正在兴起。他介绍说,通过各种配置,理查德·米勒的女款腕表均价可以做到150万元到200万元。“女性对于腕表的消费意识正在崛起。”他说,在开发女款腕表产品上,各家都在不遗余力。但不管男款腕表还是女款腕表,成功之匙就是创新,通过对机芯的创新,以及配饰、镶钻等方式进行创新。

至于消费电子产品下降明显,与全球的消费趋势一致。美国消费技术协会在近期发表的报告里显示,受强势美元等因素的影响,今年全球消费电子技术产品的支出预计连续第二年下滑。具体而言,全球消费电子技术产品的支出在2013年和2014年连续两年复苏,但是2015年预计比上一年减少8%,降至9,690亿美元;2016年预计在2015年的基础上将再降2%,减少到9,500亿美元。主要原因之一是美元强势,影响全球其他货币的价值;另外一个原因是新兴经济体增速放缓。其他因素还包括智能手机、电视和便携电脑的均价都出现了不同程度的下降。

在此次奢侈品调查的选项“购买大多数奢侈品的主要原因”当中,选择“自用”、“给亲友的礼物”和“商业礼品”所占的比例分别为77.6%、15.5%和6.0%。其中“自用”的比例持续四年逐年递增,2015年为72.8%,2014年为72.1%,2013年为63.2%;“商业礼品”与去年基本保持一致,2015年为5.8%,今年则提升了0.2个百分点。

“自用”奢侈品比例不断提升

对于“自用”奢侈品比例的不断提升,李日学认为,中国最初的一批奢侈品消费人群已经越来越懂奢侈品,他们更加讲究奢侈品对于自身生活品质的提升,而不是盲目地追求品牌。“中国消费者的整体消费能力已经提升,而‘自用’则是展示这种消费能力的最佳方法。”他说。

“以前,人们购买奢侈品主要是为了炫富,但是如今,他们更想要展示个人品位。这样反而能够给更多小众品牌机会。”贝恩公司(Bain&Co)驻意大利的Daniele Zito说。“几乎每一个与我交谈过的中国人都在寻求新品牌。”美国咨询师Sage Brennan如此描述中国消费者的热情。

对于去年用于购买奢侈产品和服务的支出占家庭收入的比例,基本维持在家庭收入的30%以下。其中,“0~10%”区间占比最多,为64.0%;“11%~20%”区间占比为29.6%;“21%~30%”区间占比为5.5%,仅有0.9%的家庭在去年的奢侈品消费占家庭总收入30%以上。

用户未来在奢侈产品和服务上的开支将会与过去两年基本一致。约14.7%的用户表示未来将增加开支,略低于2015年的16.7%;基本持平的用户约占65.6%,略低于去年的67.3%;约19.6%的用户将减少开支,比去年(16%)降低约3.6%。

表示自己对奢侈品牌的了解“略有增加”、“明显增加”和“大幅增加”的受访者分别占到63.8%、15.0%和2.6%,三者共计约占81.4%,这与过去三年相比基本持平,仅有微小的差别。

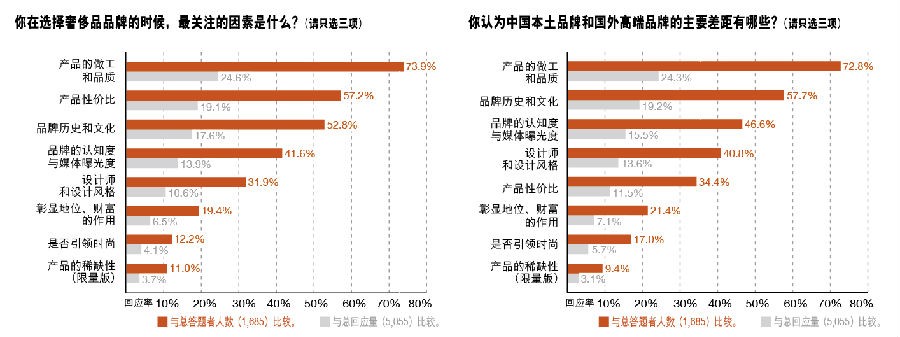

与往年相比,用户关注奢侈品品牌的因素也有着微妙的变化,消费者更加理性,越来越关注奢侈品的做工和品质。在今年的数据里,“产品的做工和品质”(73.9%)、“产品性价比”(57.2%)与“品牌历史和文化”(52.8%)仍然是消费者最关注的三个因素,其中“产品的做工和品质”连续三年增加,与去年的73.3%相比略微增加了0.6%;“产品性价比”比去年的58.0%下降了0.8%,“品牌与文化”也比去年的53.0%下降了0.2%。

对于已经具有一定消费能力的中产阶级,选择奢侈品品牌对彰显个人品味、展现个人性格有着至关重要的作用,奢侈品牌的做工和品质对决定事业的成败有着决定性的因素。李日学表示,在中国目前的奢侈品消费人群里,70后依旧是主力,80后现在起到了引领作用,而90后则是逐步参与到奢侈品消费当中。年轻消费群体的崛起,表现出来的特征是:他们需要一些个性化、定制化的产品。对于奢侈品品牌来说,也意识到了这个问题,并且努力向这方面行动。

此外,消费者对“品牌的认知度与媒体曝光度”(41.6%)的关注比去年下降了2.7%,“彰显地位、财富的作用”(19.4%)比去年的19.0%上升了0.4%,“设计师和设计风格”(31.9%)上升了2%,而“是否引领时尚”(12.2%)亦上升了0.8%。

设计风格和引领时尚成为了中国新富阶层对于奢侈品的新要求。中国新兴的奢侈品买家,是一群年龄在25~40岁之间、通过互联网发家的新富人群。他们是一群非常精明、学习能力强、热衷社交的人,他们会为自己或朋友购物。在伦敦的哈罗德(Harrods)和塞尔福里奇(Selfridges)以及巴黎春天等百货公司,中国买家在热衷购物的同时,实现着自己体验文化参与社交的愿望,他们从各大时装周和赛马活动当中,了解英式、法式的生活方式、着装品位和礼仪等。

在今年受访者“了解奢侈品牌和服务最经常的渠道”的调查当中,排名前三的选项依旧为“杂志”(66.7%)、“国内主要门户网站”(49.4%)和“奢侈品牌所有者的网站”(44.5%)。这三个渠道在2012~2015年的奢侈品报告数据当中始终是用户了解奢侈品牌和服务最常用的渠道,其中杂志的作用增幅较大,相比去年的62.7%增加了4个百分点,说明传统媒体对于奢侈品购买人群的影响依旧巨大。

“淘宝等电商平台”(9.4%)、“微信”(18.5%)和去年基本持平,与“报纸”(11.0%)、“杂志的网站”(14.0%)、“电视”(17.5%)、“户外广告”(19.3%)、“奢侈品垂直电商网站”(18.6%)等共同获得了超过10%的支持率。

可以看到的是,众多奢侈品品牌正在“触网”。今年5月,卡地亚(Cartier)正式在中国大陆地区上线其微信精品店,成为继去年10月推出在线精品店之后,又一为中国消费者提供便捷在线购物的服务平台。2015年10月,卡地亚在官方网站的基础上新设了自营的在线精品店。卡地亚中国首席执行官李汉龙先生表示:“作为品牌与时俱进、丰富线上数字化平台的又一有力举措,我们相信卡地亚微信精品店将不仅为中国消费者提供一种全新的、更为便捷快速的购物方式,更将以全面周到的服务增进双方的沟通与互动。”无独有偶,去年11月,法国的高级珠宝品牌梵克雅宝(Van Cleef&Arpels)宣布其电子商务平台在中国正式上线。按照梵克雅宝的说法,电子商务的上线旨在拉近与顾客之间的距离,满足他们的需求,为其打造尽善尽美的在线购物体验。

李日学认为,奢侈品品牌通过电商渠道来接触消费者,已经成为了大势所趋。这一方式不仅可以进一步拓宽销售渠道,也将有效地控制假货对品牌形象的损害,为用户提供可信任的渠道和更加便捷的正品购买途径。

而谈及中国本土品牌和国外高端品牌的主要差距,用户认为,“产品的做工和品质”(72.8%)、“品牌的认知度与媒体曝光度”(46.6%)、“品牌历史与文化”(57.7%)是最核心的三个因素。其中,“品牌的认知度与媒体曝光度”在近三年的数据当中呈现出逐渐下降的趋势,2015年该数据为49.4%,2014年为49.9%,2013年为51.1%;“设计师和设计风格”(40.8%)在今年的调查当中,下降比较明显,去年该数字为49.3%。其他方面,“彰显地位、财富的作用”(21.4%)相比去年的20.4%略有1%的提升,“产品的性价比”(34.4%)与去年相比略下降1.2%,“产品的稀缺性(限量版)”(9.4%)比去年下降幅度较大,为3.8%。“是否引领时尚”(17.0%)与去年的36.3%相比则大幅降低了19.3%。

王迩淞表示,中国新富阶层更加认可国外奢侈品,更看重的是国外奢侈品的历史和品牌故事。他的观点是,中国的消费阶层很难在短期之内培养起中国自己的奢侈品品牌。

李日学用“裂变”、“拥抱互联网”、“回归奢侈品品质”三个词来总结过去一年里奢侈品行业的变化。他的观点是,不必因为政策原因导致的中国奢侈品市场短期波动而感到焦虑。“那些奢侈品老店都经历过百年风雨,它们正在积极应对这种变化。”毕竟中国是一个高速增长的经济体,即使现在增速有所放缓,年度6.7%的经济增速依旧是北美的两倍、欧洲的三倍,而新富人群伴随着经济增长也在快速崛起。

对中国奢侈品市场的长期看好,依据是“人性”。恒隆地产的主席陈启宗说,爱美、爱炫耀是人的本性。虽然贪腐需求被打压,但奢侈品仍然有机会赢得那些新兴的中国中产阶层,律师、设计师、会计师等“金领”们。基于经济增长的数字和业内人士的观点,中国“新财富建造者”们的收入在增加,眼界在扩展,他们会继续购买奢侈品,当下选择精细运作的品牌,未来会有丰厚的回报。

2016中国奢侈品品牌调查问卷报告

调查方法

1.于《财富》(中文版)读者数据库中抽出45,000位高级行政人员作为调查对象。

2.一封由编辑致读者的信,以电邮方式发给读者们,发件日期从2016年2月22日开始。

3.读者填交问卷纯是自愿形式,本刊并无提供任何赠品以作吸引。

4.调查于2016年3月22日结束,共收回1,685封回函,反馈率是3.74%。——文章转自网络

猜您喜欢